フリーランスになるぞ!と決意してからぶつかる最初の壁は「開業届」と「確定申告」ではないでしょうか。

最近はフリーランスで働く人も増えていますし、そろそろ学校で教えて欲しいものです( 一一)

わたしも初めてのことだったので「自分にできるかな・・・」と不安を抱えながらの作業でしたが、なんとか乗り越えることができました。

難しくてごちゃごちゃしている部分は端折りつつ(!)、頑張って分かりやすくまとめていきますので、ぜひ参考にしてみてください!

そもそも確定申告とは、年間(1月1日~12月31日)の所得に対する税金を計算し、支払いを行うための手続きのことです。

確定申告と言えば”税金の支払い”というイメージがありますが、まだ収入の少ないフリーランス1年目の方やふるさと納税などで控除を受けている方は逆に還付金として払い過ぎた税金が返ってくることもあります(#^.^#)

また個人事業主の方はもちろん、2か所以上から給与収入がある方や副業所得が20万円以上ある方などは会社員であっても確定申告が必要です。

条件に当てはまる場合、確定申告は任意ではなく義務になりますのできちんと行いましょう!

そんな確定申告ですが、様式には「青色申告」と「白色申告」の2種類があります。

単純に「青色申告は難しい」「白色申告は簡単」という認識の方も多いかもしれませんが、実際にはどのような違いがあるのでしょうか?

それぞれの違いや利用できる条件、メリットなどを詳しく見ていきましょう!

白色申告とは、青色申告の利用申請を行っていない方が選択する申告方法です。

白色申告については事前に申請をする必要がなく、所定の収支内訳書に記入するだけで完了となります。

ただし記帳と帳簿保存は白色申告であっても必要です。

以前は収入合計が300万円を超えている事業者だけでしたが、平成26年(2014年)以降は全ての事業者に義務付けられているのできちんと管理しましょう。

また白色申告は必要な書類が比較的簡単である代わりに、受けられる特典が少ないという特徴があります。

例えばまだ開業したばかりで利益がなく、どのみち特典の恩恵がないヨ~という方は白色申告の方が手間も少なくて良いかもしれません。

利益が出るようになった年から青色申告に切り替えることもできますので、まずは白色申告にチャレンジして「確定申告とはなんぞや!」というところを理解していくのもアリではないでしょうか(^_^)

そんな白色申告の基本的な流れは以下の通りです。

・記帳作業…日々の伝票入力(費目・取引先・年月日)/必要に応じて毎日

・決算作業…棚卸&減価償却/12月31日

・確定申告…収支内訳書&確定申告書の作成と提出/3月15日まで

日々の伝票入力はサボりがちですが、溜めておけば溜めておくほどあとから辛い思いをしますのでこまめに入力を進めましょう。(経験談)

青色申告は、期日までに青色申告の利用申請を行った方が選択する申告方式です。

複式簿記を用いた帳簿付けが必要となり、白色申告と比べて少し内容が難しく必要書類も多いというのが特徴です。

単式簿記でも提出は可能ですが、控除額に違いが出るのでぜひ複式簿記を利用しましょう。(後述します)

その代わり、青色申告は控除額が大きかったり赤字の繰り越しができたりと受けられる特典が多いため、節税に効果的とされています。

ある程度の利益が出ている方は青色申告を利用することをオススメします。

とは言え、青色申告は誰でも好き勝手に利用できるものではありません。

「青色申告承認申請書」という書類を税務署に提出し、受理された方だけが利用できるようになりますので、青色申告を希望する場合は期日前に提出しておきましょう。

提出期日は開業から2カ月以内となっており、1日でも過ぎてしまうとその年は白色申告で対応しなくてはいけないので注意が必要です。

何度も税務署へ行くのが面倒という場合は開業届と合わせて提出してしまうのが良いでしょう。

青色申告も基本的な流れは白色申告と同様です。

・記帳作業…日々の伝票入力(費目・取引先・年月日)/必要に応じて毎日

・決算作業…棚卸&減価償却/12月31日

・確定申告…各種計算書&青色申告決算書&確定申告書の作成と提出/3月15日まで

白色申告と比べて提出する書類が多いため、早めの準備が重要です。

溜めておけば溜めておくほどあとから辛い思いをしますのでこまめに作業しましょう。(経験談。大事なことなので2回言いました)

白色申告と青色申告の特徴が何となく掴めたところで、続いては青色申告を選ぶことの具体的なメリットを紹介します。

青色申告をすることで得られるメリットは主に以下の6つです。

・青色申告特別控除(65万円までの特別控除が無条件で受けられる)

・青色専従者給与(家族に払う給与を経費扱いにできる)

・純損失の繰越しと繰戻し(赤字を3年間繰り越せる)

・貸倒引当金の計上(帳簿価格の合計5.5%以下の貸倒引当金を経費にできる)

・少額減価償却の一括経費化(30万円未満の資産は一括で減価償却ができる)

・家事按分(自宅の中で事業に使用している部分を経費にできる)

わたしのように個人で活動するフリーランスが受ける恩恵としては、青色申告特別控除と少額減価償却の経費化、そして家事按分の辺りかな~という感じです。

ちなみに青色申告特別控除で65万円の控除を受けるためには複式簿記での記帳が必要となります。

単式簿記で記帳した場合は控除額が10万円まで下がってしまいます。この差額は大きいですよね!

複式簿記の方が良いことは分かっても、なんだか計算が難しそう…と感じる方も多いのではないでしょうか?

記帳に関しては特に様式があるわけではないので、簿記が分かる方はエクセルなどを使って自分でまとめればOKですが、そうでない方はどうしたものかと悩むポイントです。

金銭的に余裕があれば、税理士さんに丸投げする方法が手っ取り早いと言えます。

一方、自分で頑張りたい!という方は会計ソフトを使うとスムーズにできるのでオススメです。

わたしは「やよいの青色申告 オンライン」を利用しています。

費目の意味も解説されていますし、利用者が多いので不明点の解決策も少し調べるだけでたくさん出てきます。

確定申告までの流れも網羅しており、大変便利で重宝しています!

初年度は無料で利用できるので、お試し感覚で使ってみてはいかがでしょうか!

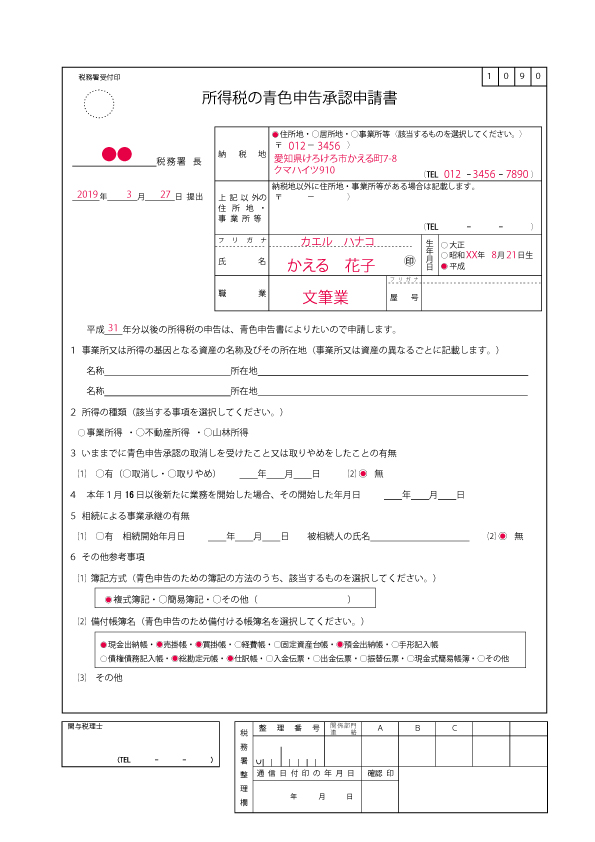

青色申告承認申請書はきちんと様式が決まっており、以下からダウンロードすることができます。

わたしはこんな感じで書きました、というサンプルを貼っておきます。

不備で突っ返されることなく一発OKをもらえたので、おそらく間違っていない…はず!

職業欄は開業届と合わせるようにしましょう。

青色申告承認申請書に記載されている各項目の詳細や、開業届の書き方などは以下の記事にまとめています。

開業届と青色申告承認申請書が揃ったら最寄りの税務署へ提出します。

内容の確認などがいつでもできるように、どちらも2部ずつ用意しておくのがポイントです。

2部提出すると捺印後に1部が控えとして返却されますので大切に保管しておきましょう。

控えについてはあとから発行してもらうこともできますが、再度税務署へ出向いたり必要書類を記入したりと手間がかかります。

なるべく1回で全てが完了するように準備しておくと良いでしょう。

・確定申告には青色と白色があり、青色申告の方が豊富なメリットがある

・開業届と合わせて2部ずつ作成するのがオススメ

・提出先は最寄り税務署へ

青色申告承認申請書を出さなくても事業を始めることはできますが、青色申告を行うメリットを考えると申請しておいた方がお得です。

面倒と思わず、ぜひ青色申告の恩恵を受けられるように手続きを行いましょう。

最後までお読みいただきありがとうございました。